Tin kinh tế

Loạt nguy cơ hiện hữu, lạm phát có thể chuyển sang trạng thái rủi ro cao hơn

Ánh Tuyết – vneconomy

Lạm phát tại nhiều quốc gia trên thế giới vẫn nóng “hầm hập” và giá cả nhiều mặt hàng, đầu vào của nền sản xuất tăng cao nhưng CPI bình quân 8 tháng trong nước tương đối thấp. Dù vậy, mức độ biến động CPI 2022 được đánh giá là khá lớn và sức ép lạm phát, rủi ro đang lớn dần…

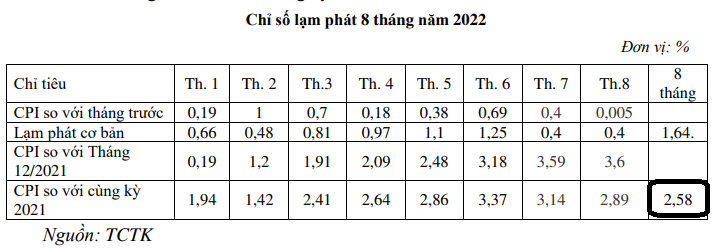

Trong tham luận về vấn đề “Kìm chế lạm phát các tháng cuối năm 2002” gửi đến Diễn đàn Kinh tế – Xã hội Việt Nam 2022 do Ủy ban Kinh tế của Quốc hội, Ban Kinh tế Trung ương, Học viện Chính trị Quốc gia Hồ Chí Minh và Viện Hàn lâm Khoa học Xã hội Việt Nam đồng tổ chức ngày 17/9, PGS.TS. Đinh Trọng Thịnh, chuyên gia kinh tế, Giảng viên cao cấp Học viện Tài chính, cho rằng việc chỉ số giá tiêu dùng (CPI) bình quân 8 tháng năm 2022 chỉ tăng 2,58% so với cùng kỳ năm 2021; chỉ số lạm phát cơ bản bình quân cũng nhích tăng nhẹ 1,64%, được hỗ trợ bởi một số nguyên nhân trọng yếu.

VIỆT NAM VẪN NẰM NGOÀI “VÒNG XOÁY” LẠM PHÁT

Theo PGS.TS. Đinh Trọng Thịnh, mặc dù một số nền kinh tế lớn trên thế giới từng bước phục hồi nhưng do tác động của các gói hỗ trợ kích cầu trong đại dịch Covid-19 nên lạm phát của các nước trên thế giới tăng cao.

Tuy nhiên, tình hình giá cả ở Việt Nam chưa bị tác động nhiều trong quý 1 do sức cầu còn yếu bởi nhiều ngành dịch vụ chưa mở cửa nên CPI của một số tháng chưa tăng mạnh. Đáng kể, từ tháng cuối tháng 6, giá xăng dầu và một số mặt hàng có chiều hướng giảm giá.

Điểm lại “sức nóng” lạm phát trên toàn cầu, ông Thịnh chỉ rõ lạm phát của Mỹ tăng vượt dự báo, lên tới 8,6% trong tháng 8 sau khi đạt mức cao nhất kể từ năm 1981 vào tháng 7 là 9,1%, lạm phát của khu vực đồng tiền chung châu Âu cũng ở mức cao kỷ lục. OECD nâng gấp đôi mức dự báo lạm phát trong nhóm 38 nước thành viên lên 8,5%, đánh dấu mức cao nhất kể từ năm 1988…

Bên cạnh đó, các cân đối vĩ mô lớn của nền kinh tế như nợ công, nợ nước ngoài, thâm hụt ngân sách, cán cân thương mại, quan hệ cung – cầu ngoại tệ… tiếp tục được kiểm soát và giữ ở trạng thái tốt hơn so với giai đoạn trước, dự trữ ngoại hối trên 115 tỷ USD, cùng với kinh nghiệm kiểm soát lạm phát thấp trong nhiều năm qua, đang tạo được niềm tin và sự ổn định nhất định của thị trường tài chính – tiền tệ.

Đặc biệt, mặc dù vốn FDI đăng ký cấp mới, vốn đăng ký điều chỉnh và giá trị góp vốn, mua cổ phần của nhà đầu tư nước ngoài 8 tháng đạt gần 16,78 tỷ USD, giảm 12,3% so với cùng kỳ năm 2021. Tuy nhiên, vốn FDI thực hiện tại Việt Nam 8 tháng năm 2022 ước tính đạt 12,8 tỷ USD, tăng 10,5% so với cùng kỳ năm trước.

Đây số vốn đầu tư trực tiếp nước ngoài thực hiện cao nhất của 8 tháng trong 5 năm qua, giúp tăng nguồn cung ngoại tệ cho nền kinh tế, giảm sức ép tăng giá ngoại tệ.

Ông Thịnh cũng nhấn mạnh về sự phối hợp nhịp nhàng giữa chính sách tài khóa và chính sách tiền tệ trong việc quản lý thị trường tài chính tiền tệ; sự vào cuộc nhanh chóng, kịp thời, đồng bộ và quyết liệt của các cơ quan quản lý giá cả và cơ quan quản lý thị trường, tránh các đợt tăng giá sốc vào một số thời điểm nhạy cảm.

RỦI RO CAO, ÁP LỰC ĐANG LỚN DẦN?

Đánh giá về lạm phát năm 2022, TS. Cấn Văn Lực và nhóm tác giả Viện Đào tạo và Nghiên cứu BIDV dựa trên một một chỉ tiêu về mức độ ổn định của chỉ số giá tiêu dùng. Đây là chỉ tiêu phản ánh mức độ rủi ro lạm phát của Việt Nam, thậm chí có ý nghĩa tốt hơn so với chỉ số CPI hay CPI bình quân.

Theo đó, nếu mức độ biến động của lạm phát ở mức +/- 0,5% (mức bình quân trước dịch) thì có thể đánh giá rủi ro lạm phát ở mức thấp. Nếu mức độ biến động > +/- 0,5% (một số giai đoạn 2007-2008; 2010-2011) cho thấy rủi ro lạm phát tương đối cao.

Với dự báo CPI bình quân năm 2022 ở mức 3,8-4,2%, cao gấp 2,1 – 2,3 lần CPI năm 2021, cho thấy mức độ biến động khá lớn và rủi ro tương đối cao. Tuy nhiên, Việt Nam có nhiều lợi thế, chủ động trong kiểm soát lạm phát, ổn định vĩ mô.

Trước đó, năm 2021, chỉ số CPI chỉ tăng 1,84% so với năm 2020, đây là mức tăng thấp nhất kể từ năm 2016.

Dưới góc độ năng lực chống chịu của nền kinh tế, chỉ số này được đánh giá ở mức trung bình khá 0,65 điểm, tuy nhiên, lạm phát tiềm ẩn nguy cơ gia tăng và chuyển sang trạng thái rủi ro cao hơn nếu thiếu các biện pháp hiệu quả, kịp thời.

Đánh giá về áp lực lạm phát những tháng cuối năm, PGS.TS. Đinh Trọng Thịnh, cho rằng bối cảnh quốc tế bao trùm vẫn là tăng trưởng kinh tế chậm lại, lạm phát vẫn cao và lãi suất tăng cao sẽ làm nhu cầu đầu vào của sản xuất thu hẹp và khả năng chi tiêu của nền kinh tế thu hẹp, ảnh hưởng rất lớn đến khả năng tăng trưởng xuất khẩu của Việt Nam.

Trong khi đó, theo ông Thịnh, Việt Nam quốc gia có độ mở cửa hội nhập sâu rộng và toàn diện với thế giới và mức độ nhập khẩu nguyên liệu đầu vào chiếm tới 37% cho nên khả năng nhập khẩu lạm phát thông qua nhập khẩu nguyên nhiên vật liệu đầu vào rất lớn.

Tuy nhiên, mức độ tăng giá nguyên nhiên vật liệu và hàng hóa sẽ không lớn như trong 8 tháng qua, khi đứt gẫy nguồn cung do cùng lúc xuất hiện hai nguyên nhân do xung đột Ukraine và do sự bùng phát dịch Covid tại các thành phố lớn của Trung Quốc.

Chia sẻ quan điểm này, theo GS.TS. Phạm Hồng Chương, PGS.TS. Tô Trung Thành và nhóm nghiên cứu Trường Đại học Kinh tế Quốc dân, mặc dù tỷ lệ lạm phát ở Việt Nam từ năm 2015 đến nay đều ở mức thấp và dưới ngưỡng gây hại cho hoạt động kinh tế nhưng nguy cơ rủi ro lạm phát đối với Việt Nam đang hiện hữu.

Bởi Việt Nam vẫn là nước có tốc độ tăng trưởng cung tiền M2 và tỷ lệ M2/GDP ở mức rất cao so với các nước trong khu vực. Xét trong dài hạn, khi tăng trưởng kinh tế dưới mức tiềm năng, các nguồn lực không được sử dụng hiệu quả trong khi cung tiền gia tăng sẽ là yếu tố tác động lên lạm phát trung – dài hạn.

Diễn đàn Kinh tế – Xã hội Việt Nam 2022: Trao đổi, tham vấn nhiều vấn đề nóng trong nước và quốc tế

Số liệu về tín dụng/GDP cũng cho thấy hiện tại Việt Nam đang có tỷ lệ này ở mức cao hơn so với các nước trong khu vực.

Đáng lưu ý, “tác động của chính sách tiền tệ-tài khóa nới lỏng giai đoạn 2020-2021 sẽ trở nên rõ nét hơn vào các năm sau và chắc chắn gây ra áp lực tăng giá. Về phía thị trường quốc tế, lạm phát tăng cao ở các nền kinh tế lớn gây nguy cơ “nhập khẩu lạm phát” và sự gia tăng mạnh của giá xăng dầu, giá nguyên vật liệu dẫn đến khả năng gây ra lạm phát “chi phí đẩy” cho nền kinh tế”, nhóm nghiên cứu Trường Đại học Kinh tế Quốc dân lưu ý.

Đồng quan điểm này, ông Đinh Trọng Thịnh, cũng cho rằng cầu tiêu dùng tăng cũng một nhân tố có thể thúc đẩy lạm phát tăng cao, đặc biệt khi hoạt động du lịch, dịch vụ và hoạt động xuất nhập khẩu trong quý 3, 4 sẽ tiếp tục có xu hướng tăng cao.

Đặc biệt, năm 2022 tác động của các gói kích cầu kinh tế năm 2020, 2021 của Việt Nam sẽ bộc lộ rõ hơn do tác động bởi độ trễ của lượng tiền tệ được đưa vào thị trường.

Cùng với đó, việc triển khai chương trình hỗ trợ hồi phục và phát triển kinh tế theo Nghị quyết 43 của Quốc hội cũng sẽ gây sức ép lên giá cả nguyên nhiên vật liệu và tạo thêm sức ép tăng lạm phát.

NỀN KINH TẾ BỨT TỐC, CPI VẪN TRONG TẦM KIỂM SOÁT

Dự báo lần này của PGS.TS Đinh Trọng Thịnh về tỷ lệ lạm phát cả năm 2022 thấp hơn so với những lần đánh giá trước đó.

Cụ thể, trong các tháng cuối năm 2022 nếu giá dầu và nguồn cung nguyên vật liệu ổn định như hiện nay, lãi suất của các nền kinh tế lớn tăng không quá cao, kinh tế thế giới phục hồi chậm, các doanh nghiệp Việt Nam tận dụng được cơ hội từ các hiệp định thương mại tự do, kinh tế Việt Nam có thể tăng trưởng ở mức 7 – 7,5% khả năng lạm phát cả năm sẽ chỉ trong khoảng 2,9 – 3,2%.

“Nếu giá dầu thô hạ xuống thấp hơn hiện nay, cơ hội chống lạm phát của các quốc gia tốt hơn. Kinh tế thế giới phục hồi gần với dự báo từ đầu năm, các gói hỗ trợ hồi phục và tăng trưởng kinh tế phát huy tốt tác dụng. Còn doanh nghiệp Việt Nam tận dụng tốt các cơ hội, nắm bắt và thích ứng với các Hiệp định thương mại tự do Việt Nam ký kết và những thay đổi lớn trong nền kinh tế thế giới, đẩy mạnh 7 xuất nhập khẩu, khu vực du lịch, dịch vụ tăng trưởng mạnh mẽ, tăng trưởng năm 2022 đạt mức 7,8 – 8,5% khả năng lạm phát cả năm có thể sẽ ở mức 3,3 – 3,6%”.

Theo nhóm nghiên cứu Trường Đại học Kinh tế Quốc dân, với áp lực gia tăng lạm phát và trong điều kiện nền kinh tế đang hoạt động dưới mức sản lượng tiềm năng đòi hỏi Chính phủ cần thực thi chính sách tiền tệ và tài khóa mở rộng một cách thận trọng, sao cho tổng cầu tăng lên trong ngắn hạn, đưa nền kinh tế dần trở về trạng thái tiềm năng nhưng không gây ra lạm phát cao trong trung-dài hạn.

Là chuyên gia nhiều năm theo dõi sát sao chuyển động của thị trường giá cả, CPI, ông Đinh Trọng Thịnh cho rằng để có thể giữ tốc độ tăng chỉ số CPI ở mức dưới 4% như chỉ tiêu của Quốc hội và tìm cách ổn định thị trường tài chính tiền tệ, tiếp tục hạ thấp tỷ lệ lạm phát, cần tiếp tục đẩy mạnh công tác phòng chống dịch bệnh Covid-19 với các biến thể mới có thể bùng phát trở lại và phòng ngừa các dịch bệnh khác sẽ tiền đề tốt cho ổn định sản xuất, ổn định thị trường, bình ổn giá cả các mặt hàng.

“Đây sẽ yếu tố tiên quyết cho khả năng tăng trưởng và ổn định kinh tế năm 2022”, ông Thịnh nhấn mạnh.

Cùng với đó, tiếp tục giữ vững ổn định kinh tế vĩ mô, kiểm soát lạm phát, bảo đảm các cân đối lớn, tạo nền tảng cho phục hồi và phát triển bền vững của nền kinh tế. Tăng trưởng kinh tế sẽ nhân tố hỗ trợ đắc lực cho việc giữ ổn định nền kinh tế, giúp tránh được tâm lý hoài nghi của các doanh nghiệp và các tầng lớp dân cư, tránh tình trạng “lạm phát do tâm lý”.

“Bộ Tài chính cần xem xét kỹ lưỡng nhu cầu và khả năng hấp thụ vốn của nền kinh tế, tính toán cẩn trọng mức độ, thời hạn, hình thức, phương thức huy động vay nợ công để vừa đảm bảo kích thích nền kinh tế hồi phục và phát triển nhanh chóng, vừa đảm bảo hiệu quả sử dụng vốn vay, đảm bảo khả năng trả nợ vay và sự ổn định và phát triển trong dài hạn của nền kinh tế”, ông Thịnh khuyến nghị.

Tổng cục quản lý thị trường (Bộ Công Thương) và Cục quản lý giá (Bộ Tài chính) cần tăng cường kiểm tra, giám sát hoạt động giá cả, thị trường, tránh tình trạng “té nước theo mưa” của một số chủ thể, nhất với các hàng hóa, dịch vụ thiết yếu, hàng hóa, thiết bị, vật tư y tế phòng chống dịch bệnh, đảm bảo ổn định mặt bằng giá cả.

“Thời gian qua, giá xăng dầu giảm hơn 25%, nhưng giá nhiều mặt hàng chưa giảm, thậm chí tăng cao. Cần sớm có các biện pháp ổn định để đưa giá các mặt hàng về đúng vị trí”, vị chuyên gia này nhấn mạnh.

Nguồn: Vneconomy